|

Российские технологии для успешного бизнеса |

'Оценка и управление рисками с помощью программного комплекса "Финансовый риск-менеджер" в свете требований Нового соглашения о капитале (Базель II)'

Костин Петр

Материалы VII международного ноябрьского семинара Клуба банковских аналитиков

Программный комплекс "Финансовый риск-менеджер" (далее - ПК "ФРМ") вышел в январе 2006 года. Он пришел на смену самому распространенному в Российской Федерации программному продукту, предназначенному для анализа работы банков, - программному комплексу "Анализ финансового состояния коммерческих банков" (ПК "АФСКБ"), который был выпущен в 1993 г.

ПК "ФРМ" обеспечивает автоматизацию профессиональной деятельности риск-менеджеров и финансовых аналитиков. Формирование данной программы происходило вместе с развитием отечественного банковского бизнеса. Так, постепенное добавление новых функциональных блоков было обусловлено всё возрастающими требованиями к качеству риск-менеджмента в российских банках.

В настоящее время ПК "ФРМ" - это мощный профессиональный инструмент. Являясь офисным приложением, он предоставляет пользователю возможность создавать собственные методики анализа без применения языков программирования. Сейчас в составе ПК "ФРМ" 14 функциональных блоков (Рис. 1), которые имеют общую базу данных (включая систему справочников, данные отчетности, методики анализа). При этом каждый блок решает свои индивидуальные задачи.

Рис. 1. Структура программного комплекса "Финансовый риск-менеджер"

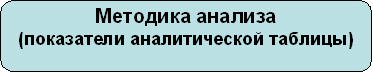

Работая с ПК "ФРМ", специалист-аналитик может использовать собственные, привычные для него методики. В нашем программном продукте они реализуются благодаря принципу "конструктора", положенному в основу ПК "ФРМ" (Рис. 2).

Программный комплекс "Финансовый риск-менеджер" (далее - ПК "ФРМ") вышел в январе 2006 года. Он пришел на смену самому распространенному в Российской Федерации программному продукту, предназначенному для анализа работы банков, - программному комплексу "Анализ финансового состояния коммерческих банков" (ПК "АФСКБ"), который был выпущен в 1993 г.

ПК "ФРМ" обеспечивает автоматизацию профессиональной деятельности риск-менеджеров и финансовых аналитиков. Формирование данной программы происходило вместе с развитием отечественного банковского бизнеса. Так, постепенное добавление новых функциональных блоков было обусловлено всё возрастающими требованиями к качеству риск-менеджмента в российских банках.

В настоящее время ПК "ФРМ" - это мощный профессиональный инструмент. Являясь офисным приложением, он предоставляет пользователю возможность создавать собственные методики анализа без применения языков программирования. Сейчас в составе ПК "ФРМ" 14 функциональных блоков (Рис. 1), которые имеют общую базу данных (включая систему справочников, данные отчетности, методики анализа). При этом каждый блок решает свои индивидуальные задачи.

продукте они реализуются благодаря принципу "конструктора", положенному в основу ПК "ФРМ" (Рис. 2).

Рис. 2. Конструктор методик ПК "Финансовый риск-менеджер"

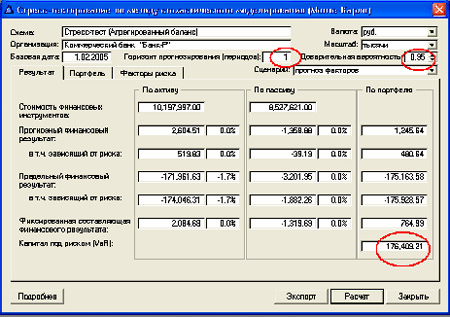

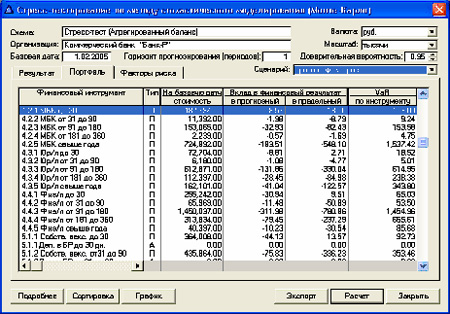

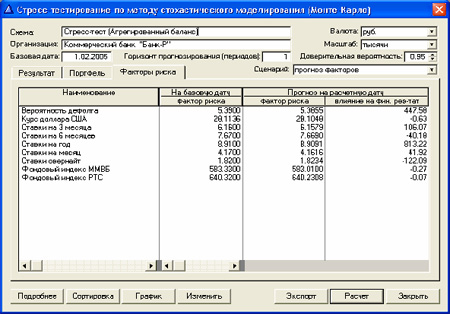

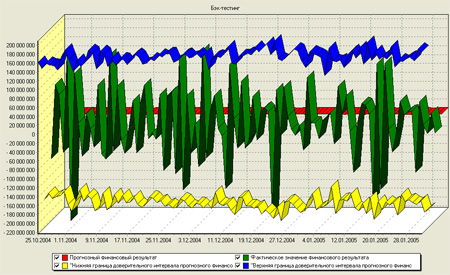

Соглашения и подходы Базельского комитета по банковскому надзору (Базель II) к оценке достаточности капитала банков обусловливают и подтверждают актуальность и необходимость оценки различного вида банковских рисков. В одном из блоков ПК "ФРМ" - "Финансово-экономический анализ" - реализованы примеры методик оценки кредитного и операционного риска. Оценить показатель VaRи произвести стресс-тестирование банковских портфелей одновременно по 4 видам риска (кредитному, валютному, процентному, фондовому) позволит функционал еще одного блока с одноименным названием - "Стресс-тестирование и VaR-анализ". При необходимости можно учитывать возможные статистические связи между факторами риска. Для того чтобы выяснить адекватность выбранной модели оценки показателя VaR, используется процедура бэк-тестинга.

Приведем пример оценки кредитного риска, выполненной с помощью экспресс-анализа кредитной организации по методике "Калипсо" (автор этой методики - канд. экон. наук В. В. Иванов).

Для оценки кредитного риска по методике "Калипсо" в ПК "ФРМ" используется двухфакторная модель, факторы которой, несмотря на то что они взаимосвязаны друг с другом, в методике рассматриваются как самостоятельные (Рис. 3). В качестве первого фактора принимается состояние платежей кредитной организации, в качестве второго - уровень ликвидности банка, другими словами - способность кредитной организации восстанавливать нормальное проведение платежей.

Рис. 2. Пример оценки кредитного риска кредитной организации по методике "Калипсо"

Состояние платежей кредитной организации определяет наличие (либо отсутствие):

- неисполненной задолженности перед клиентами, зафиксированной в балансе и отчетности кредитной организации;

- "скрытой неисполненной задолженности кредитной организации перед клиентами" и фактов непроведения платежей клиентов;

- ухудшения динамики и сбалансированности платежей кредитной организации, что может свидетельствовать о росте потенциальных проблем с осуществлением платежей.

В свою очередь, уровень ликвидности кредитной организации оценивается по наличию (либо отсутствию):

- сбалансированности операций банка по срокам;

- достаточности для любой непредвиденной ситуации ликвидности, накопленной на балансе кредитной организации.

В блоке "Финансово-экономический анализ" можно также проводить анализ операционного риска. Необходимость управления операционным риском определяется значительным размером возможных операционных убытков. Для оценки операционного риска существует ряд подходов. Представим их краткую характеристику.

1. Подход на базе банковского индикатора (Basic Indicator Approach - BIA)

Упрощенный подход на основе базового индикатора к расчету размера резерва капитала под операционные риски предполагает прямую зависимость уровня операционного риска от масштабов деятельности организации. При этом, естественно, не учитываются ни внутренние процедуры контроля, ни подверженность риску в разрезе различных направлений деятельности.

2. Стандартныйподход (The Standardized Approach - TSA)

Данный подход предполагает выявление нескольких типовых направлений деятельности кредитной организации и определение размера резервируемого капитала отдельно по каждому такому направлению. Этот подход более точен по сравнению с тем, который основан на базовом индикаторе.

3. Альтернативныйстандартныйподход (Alternative Standardized Approach - ASA)

Отличие данного подхода от предыдущего состоит в том, что для двух направлений деятельности - банковского обслуживания физических лиц и банковского обслуживания юридических лиц - основанием для расчета величины резервов является не средний валовой доход, а величина средних остатков на соответствующих балансовых счетах.

4. Балльно-весовой метод (метод оценочных карт)

Для проведения анализа величины потенциальных убытков на основании экспертных оценок выбираются аналитические показатели, которые наиболее информативны для целей управления операционным риском. Определяется их относительная значимость, далее эти показатели сводят в специальные таблицы - так называемые "оценочные карты". Исходными данными здесь служат экспертные оценки вероятности проявления операционного риска и размер возможных потерь.

Классифицируются операционные риски по источникам их возникновения. Такими источниками могут быть:

- персонал (намеренные действия сотрудников организации, которые могут нанести ущерб деятельности банка);

- процессы (ошибки и некорректное исполнение операций в ходе осуществления бизнес-процессов либо выполнения должностных обязанностей);

- системы (нарушение функционирования в результате сбоя информационных систем и/или/ недоступности сервиса со стороны ИТ);

- внешняя среда (воздействия извне, которыми организация не может управлять и которые выходят за рамки ее непосредственного контроля).

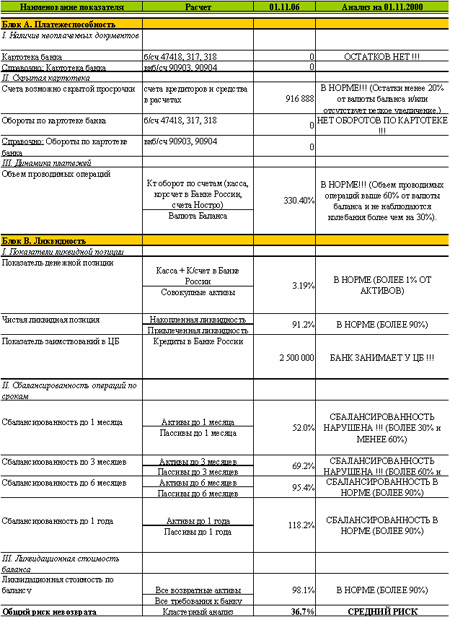

Данные экспертной оценки вносятся таблицу "Направления деятельности и виды операционных потерь" (Рис. 4) - по каждому направлению деятельности кредитной организации и соответствующему этому направлению виду операционных потерь.

Рис. 4. Таблица "Направления деятельности и виды операционных потерь"

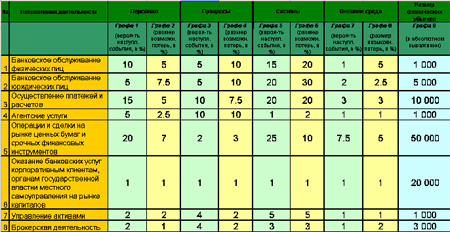

Полученные результаты обрабатываются с учетом заданных весовых коэффициентов и сопоставляются в разрезе направлений деятельности кредитной организации, отдельных видов банковских операций и сделок. На основании рассчитанных значений формируются карты операционных рисков, которые дают наглядное представление о вероятности появления этих рисков и размерах возможных потерь по каждому направлению деятельности организации и каждому виду операционных потерь (Рис. 5). Проведение анализа данным методом реализует так называемый "передовой подход к оценке операционных рисков" (Advanced Measurement Approaches - AMA).

Рис. 5. Пример построения карты операционных рисков

Одна из важнейших целей управления рисками заключается в предотвращении единовременных убытков, значительных по величине, которые могут иметь катастрофические последствия для кредитной организации. Для оценки подобных рисков обычно используют методы, основанные на концепции VaR-анализа, а также различные процедуры стресс-тестирования. Методы оценки рисков на основе концепции VaR позволяют с заданной вероятностью рассчитать максимальные ожидаемые убытки банковского портфеля при условии сохранения в будущем текущих рыночных тенденций.

В отличие от концепции VaR-анализа, процедуры стресс-тестирования позволяют оценить максимальные ожидаемые убытки для вероятных событий, которые напрямую не укладываются в текущие экономические тенденции и поэтому слабо поддаются прогнозированию.

В международной и отечественной практике используются различные методы оценки показателей VaR и стресс-тестирования банковских портфелей. По большей части в их основу положены либо однофакторные модели, либо модели с факторами риска одного типа. Модели, которые имеют способность одновременно анализировать влияние факторов как кредитного, так и рыночного риска, встречаются крайне редко. Таким образом, кредитные организации, далеко не всегда могут адекватно оценивать возможные потери в целом по всему финансовому портфелю.

В ПК "ФРМ" реализована методология оценки показателя VaRи стресс-тестирования банковских портфелей, позволяющая одновременно учитывать неограниченное количество факторов риска, за счет чего полученные результаты становятся более качественными и эффективными.

Для получения оценки показателя VaRи стресс-тестирования банковских портфелей существует несколько методов:

- дельта-нормальный метод (он разработан специалистами группы ИНЭК);

- метод исторического моделирования;

- метод стохастического моделирования (метод Монте-Карло);

- верификация оценок VaRпо историческим данным (Backtesting) стресс-тестирования банковских портфелей.

По результатам расчетов пользователь получает детализированные отчеты (Рис.6).

Оценка показателя VaR

(метод Монте-Карло)

Анализ показателя VaR

в разрезе финансовых инструментов

Анализ показателя VaR

в разрезе факторов риска

Варианты возможных значений факторов риска

(с учетом их взаимосвязей)

Бэк-тестирование модели расчета VaR

Рис. 6. Примеры отчетов по результатам работы блока "Стресс-тестирование и VaR-анализ"

Методология, релизированная в ПК "ФРМ", ориентирована на решение основных задач банковского риск-менеджмента по оценке и анализу возможных потерь банковского портфеля, которые были изложены в требованиях Банка России и рекомендациях Нового Базельского соглашения. Такими задачами являются:

- оценка волатильности факторов риска и их статистических взаимосвязей; анализ чувствительности финансового результата банковского портфеля к изменениям заданных факторов риска;

- оценка показателя VaR финансового результата банковского портфеля - как по его отдельным инструментам, так и по всему портфелю в целом;

- проведение бэк-тестирования рассчитанных значений оценок VaR финансового результата банковского портфеля и его отдельных составляющих;

- проведение различных процедур стресс-тестирования финансового результата банковского портфеля и его отдельных составляющих с использованием сценарного подхода и перечисленных выше методов анализа.

Отличительная особенность методологии, предлагаемой ИНЭК, состоит в использовании интуитивно понятных моделей кредитного, фондового, валютного и процентного факторов риска, которые можно учитывать одновременно в банковском портфеле с любой степенью детализации его структуры.

Вернуться к списку публикаций

|

© 2009-2022 ООО ИНЭК-ИТ

Тел.: (495) 786-22-30 (многоканальный) market@inec.ru |